提前做好VAT税务合规:亚马逊助力大促季欧洲市场抢跑

在欧洲进行电商销售,有许多规则需要遵守,其中增值税税号相关规定极为关键,稍不注意就可能影响销售权限,这是众多卖家的痛点。

英国增值税税号规定

英国有明确规定,自英国有库存起90天内要上传增值税税号,否则销售权限受限。有个在英国销售小电器的商家,因为没有及时关注这一规定,销售权限被限制,损失不少订单。对于有英国销售业务的,要提前申请注册。而且收到注册号再发货才合规。同时,上传的税号注册公司名称要与平台注册名称一致,税局可能要求完成调查问卷等。

很多卖家觉得英国政策较复杂,涉及库存时间和名称一致性等问题。有的卖家因为没注意到90天的规定导致错过了上传时间,影响业务发展。

德国在2021年7月1日起,如果 triggering 纳税义务就要注册DE开头的增值税税号并上传。德国VAT申请时间12 - 16周且无宽限期。如果6个月内有物流计划就要提前准备。

有个卖时尚服饰的卖家,没提前计划申请德国税号,结果临近发货才发现没有税号,被限制销售权限,货物滞留。并且,税号对应的公司名称和地址要和平台一致,未上传税号前不要启用德国库存仓储。

一些中小卖家对德国这么长的申请周期很头疼。还有卖家没注意规则在未上传税号就发货,导致销售被限制的情况存在。

如果有计划在法国存储库存或者可能触发增值税义务,就得提前注册税号。可利用FBA或海外仓配送以避免销售限制。

例如一卖美妆的商家想打入法国市场,可是前期没注册税号就开始布局库存,后来发现很多订单无法完成,因为受销售限制。这说明及时注册法国税号对开展法国相关业务很重要。

不少卖家没有预料到触发法国增值税义务的情况这么复杂。同时对提前注册税号没有重视,使得业务拓展受阻。

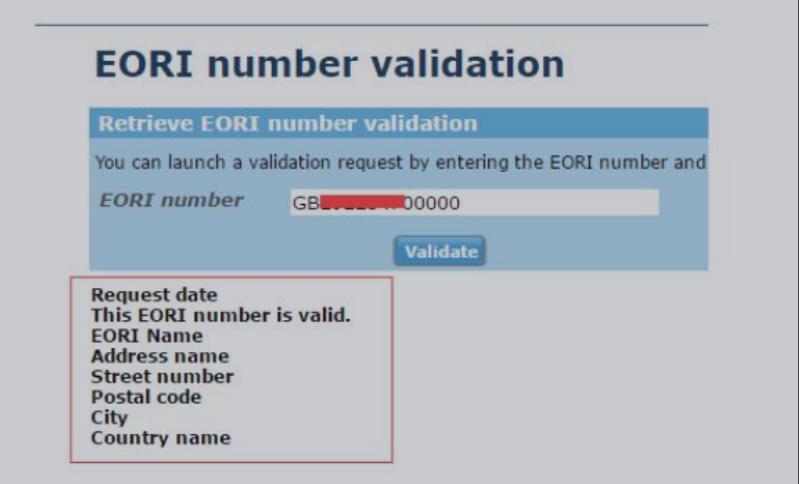

亚马逊增值税整合服务

亚马逊增值税整合服务能解决欧洲增值税注册和申报,还能降低合规成本。对于卖家来说,如果要在欧洲注册或申报增值税,这个官方产品是很好的选择。

很多卖家在尝试这个服务后发现确实减少了很多烦恼。有个卖家居用品的商家说以前自己处理增值税申报很麻烦还容易出错,自从用了整合服务,简单便捷多了。

卖家可以通过这个服务更好地遵守欧盟法规,包括关注合规重点和电商实际操作。这有助于卖家在欧洲热卖全球,避免海关和市场监管处罚。

物流与价格查询提醒

链接中的物流价卡每周可能变化,建议保存链接查询即时价格并以实际为准。这一点对成本控制很重要。

像一些做电子配件的跨境商家,经常因为没及时查看最新物流价卡,导致物流成本超出预算很多。实时查询能够优化物流成本,让利润更高。

不少卖家因为业务忙碌而忽略价格可能的变化。而且不知道该怎么有效地利用保存链接随时查询这个功能。

名称一致的重要性

无论是英国、德国还是法国,上传的增值税税号相关的公司名称、地址等信息和亚马逊卖家平台一致很关键,不然无法通过审核。

有许多商家在注册过程中由于名称填写错误或者不一致,导致审核不过关,耽误业务开展,重新提交又需要花费时间精力,影响整个销售计划。

卖家经常不会特别注意这个小细节。而且有的商家资料多且复杂,容易在名称一致性上出错。

在欧洲进行电商销售时,增值税税号和相关规则至关重要。你们在欧洲站点销售的时候有没有因为税号问题遇到过困难?希望大家看完后点赞、分享并在评论区积极讨论。